ประเด็นสำคัญ

- แม้นโยบายพักหนี้ (ทั้งหนี้เกษตรกรหรือหนี้ทั้งระบบ) จะมีความประสงค์ดี แต่ผลลัพธ์อาจไม่เป็นไปตามคาด เพราะในกรณีหนี้เกษตรกร เมื่อเข้าโครงการพักหนี้เป็นเวลานานเท่าไหร่ หนี้ก็ยิ่งเพิ่ม โอกาสชำระหนี้ตรงเวลาน้อยลง นอกจากนั้นแล้วแนวนโยบายดังกล่าวยังสร้างภาระทางการคลังอีกด้วย

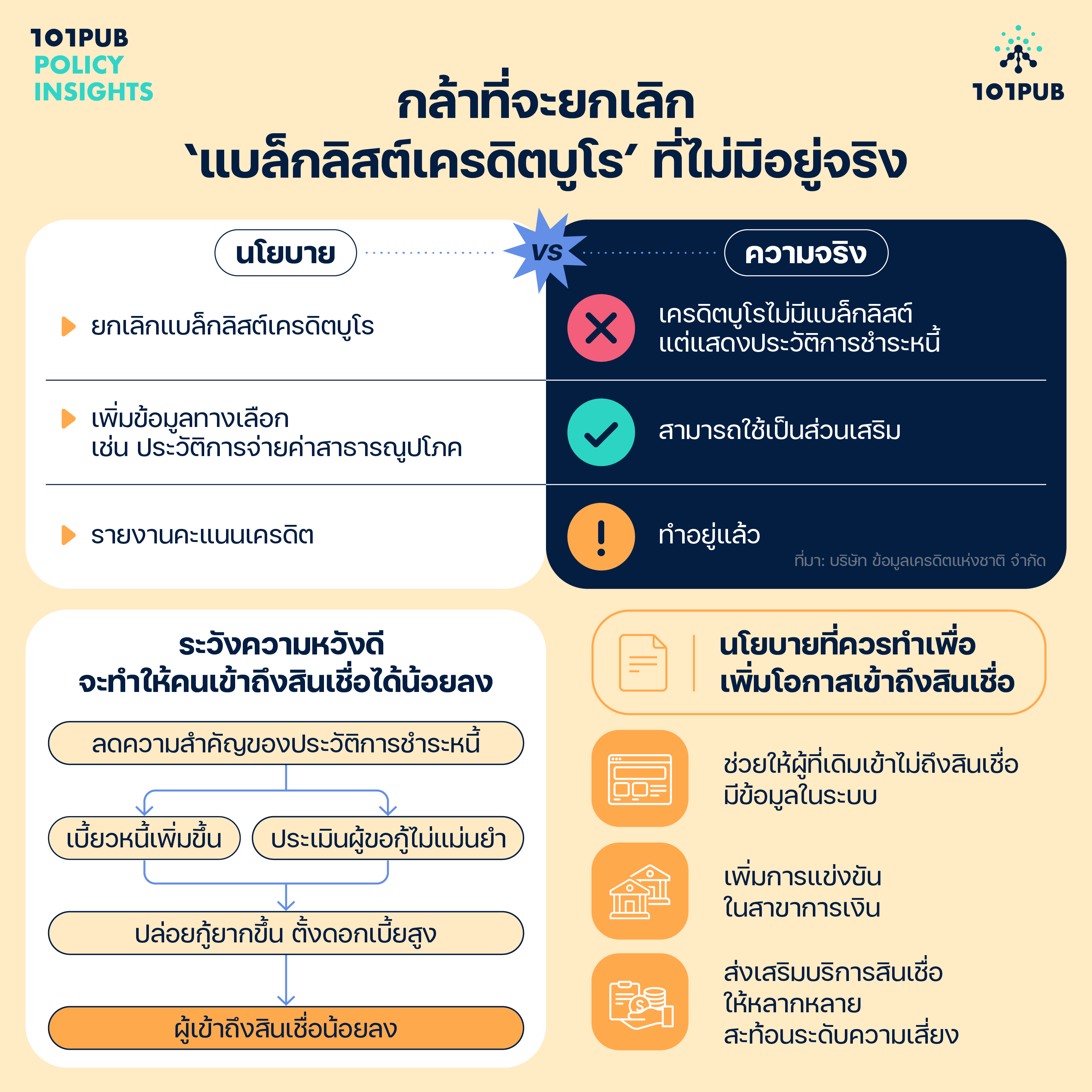

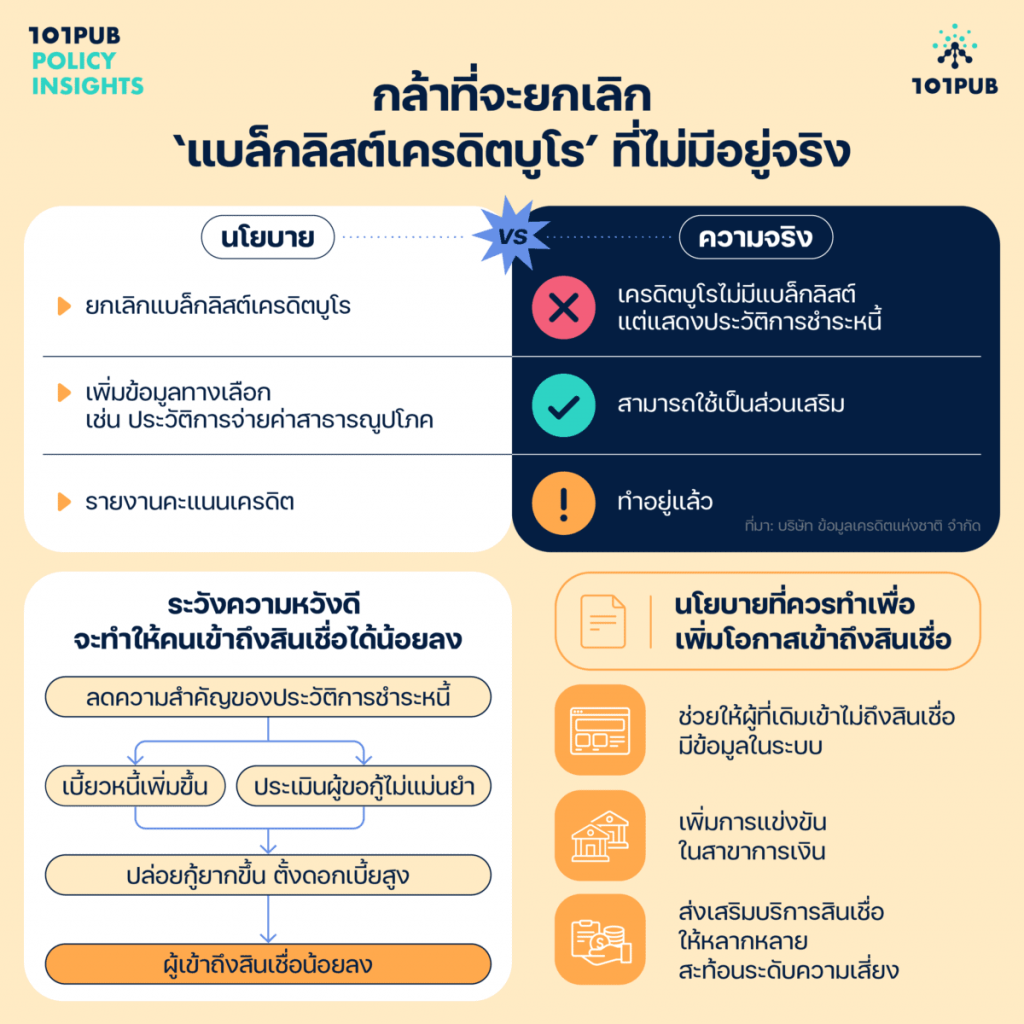

- การยกเลิกแบล็คลิสต์เครดิตบูโรเป็นสิ่งที่หลายคนยังเข้าใจผิดเนื่องจากไทยไม่มีการให้แบล็คลิสต์ตั้งแต่แรกอยู่แล้ว

- ส่วนนโยบายรื้อระบบการให้สินเชื่อให้ด้วยการนำข้อมูลรายได้หรือรูปแบบการจ่ายเงินมาร่วมพิจารณาพร้อมกับประวัติการชำระหนี้จะช่วยผู้ให้กู้ปล่อยสินเชื่อได้ดียิ่งขึ้น

ปัญหาหนี้ครัวเรือนเป็นปัญหาเศรษฐกิจที่ถกเถียงกันในสังคมมาอย่างต่อเนื่อง เพราะระดับหนี้ครัวเรือนของไทยเติบโตขึ้นอย่างรวดเร็วจนมีปริมาณหนี้ครัวเรือนในระบบกว่า 15 ล้านล้านบาท ซึ่งเป็นจำนวนสูงที่สุดที่ครัวเรือนไทยเคยมีนับตั้งแต่มีการเก็บข้อมูลมา[1]ธนาคารแห่งประเทศไทย. เงินให้กู้ยืมแก่ภาคครัวเรือน. สถิติเศรษฐกิจการเงิน. 2023.

หนี้ครัวเรือนคิดเป็นสัดส่วนต่อจีดีพีสูงถึง 86.9% ซึ่งนับว่าสูงเป็นอันดับต้นๆ เมื่อเทียบกับประเทศที่มีระดับการพัฒนาเดียวกัน นอกจากนี้ หนี้ครัวเรือนไทยส่วนใหญ่ยังเป็นหนี้ที่ไม่อาจสร้างรายได้และสุ่มเสี่ยงที่จะเกิดการผิดนัดชำระหนี้[2]ลัทธพร รัตนวรารักษ์ และโสมรัตน์ จันทรัตน์. “หนี้ครัวเรือนไทย วิกฤตแค่ไหน ทำไมไม่ควรมองข้าม?.”เมษายน 6, 2023. https://www.pier.or.th/blog/2023/0202/.

หนี้ครัวเรือนที่เพิ่มขึ้นนี้จะทำให้ครัวเรือนต้องนำรายได้ไปใช้คืนหนี้มากขึ้น จำกัดกำลังซื้อของผู้บริโภค ทำให้เศรษฐกิจไม่อาจเติบโตจากภายในได้อย่างแข็งแกร่ง หนี้ภาคครัวเรือนขนาดใหญ่เกินไปยังสามารถทำลายเสถียรภาพของระบบการเงินหรือการคลังได้ ดังที่เคยเป็นชนวนเหตุของวิกฤตเศรษฐกิจทั่วโลกหลายครั้ง อีกทั้งยังเป็นเชื้อไฟที่ทำให้วิกฤตการณ์นั้นรุนแรงและยาวนานขึ้น

ท่ามกลางเทศกาลการหาเสียงเพื่อเลือกตั้งรัฐบาลชุดใหม่ของประเทศไทย มีพรรคการเมืองจำนวนไม่น้อยที่ชูนโยบายแก้ปัญหาหนี้ครัวเรือนเป็นนโยบายสำคัญด้านเศรษฐกิจ โดยมีหลากหลายแนวทาง ตั้งแต่การพักหนี้ ไปจนถึงการรื้อระบบสินเชื่อ

อย่างไรก็ดี แนวนโยบายที่มุ่งแก้ปัญหาหนี้สินครัวเรือนด้วยความหวังดีเหล่านี้อาจไม่มีประสิทธิผลมากอย่างที่หวังไว้ ในกรณีเลวร้าย อาจทำให้ระบบเศรษฐกิจย่ำแย่ลง แทนที่จะดีขึ้นดังความตั้งใจที่คาดหวังจะช่วยประชาชนไว้

101 Public Policy Think Tank (101 PUB) ชวนประเมินแนวนโยบายแก้ปัญหาหนี้ครัวเรือนที่มีการเสนอจากพรรคการเมืองต่างๆ ในช่วงการหาเสียงเพื่อการเลือกตั้งที่กำลังจะเกิดขึ้นในเร็ววันนี้ ว่าหน้าตาของแนวนโยบายแบบไหนที่เมื่อทำแล้วอาจได้ไม่คุ้มเสีย

แนวนโยบายที่ 1: การพักหนี้เกษตรกร ความประสงค์ดีที่อาจได้ผลน้อย

เกษตรกรเป็นอาชีพที่มีความไม่แน่นอนทางรายได้สูง เพราะผลผลิตจากการเพาะปลูกมักขึ้นอยู่กับสภาพอากาศ อีกทั้งราคาสินค้าเกษตรมักอ้างอิงราคาตลาดโลก แต่รายจ่าย เช่น ค่าเช่าที่ดินเพาะปลูก ค่าเมล็ดพันธุ์ ค่าปุ๋ย กลับไม่ผันผวนตาม ทำให้ในบางเดือนเกษตรกรอาจไม่มีรายได้เพียงพอต่อการใช้จ่ายต่างๆ จึงจำเป็นต้องกู้ยืมเพื่อนำรายได้ในอนาคตมาทำการเพาะปลูก

อย่างไรก็ดี ความไม่แน่นอนของผลผลิตหรือราคาสินค้าด้านเกษตรก็ทำให้เกษตรกรอาจไม่สามารถชำระหนี้คืนได้ในหลายครั้งหลายครา เกษตรกรจึงจำต้องกู้ยืมเงินก้อนใหม่เพื่อนำมาชำระหนี้ก้อนเก่า กลายเป็นวงจรหนี้เกษตรกร จากการสำรวจพฤติกรรมการเงินครัวเรือนเกษตรกรของสถาบันวิจัยเศรษฐกิจป๋วย อึ๊งภากรณ์ พบว่าครัวเรือนภาคเกษตร 47% มีรายได้เหลือจากการใช้จ่ายจำเป็นไม่เพียงพอต่อค่าใช้จ่ายสำหรับการชำระหนี้ โดยที่ 27% มีรายได้ไม่พอรายจ่ายจำเป็นพื้นฐาน[3]โสมรัตน์ จันทรัตน์, ลัทธพร รัตนวรารักษ์ และชญานี ชวะโนทย์. (2022). “กับดับหนี้ กับการพัฒนาเศรษฐกิจการเงินฐานราก.”เมษายน 8, 2023. https://www.pier.or.th/abridged/2022/15/. เป็นสัญญาณอันตรายมากสำหรับสุขภาพการเงินของเกษตรกรไทย

ดังนั้น เมื่อพูดถึงนโยบายภาคเกษตร นอกจากนโยบายเงินอุดหนุนต่างๆ ยังมีนโยบายพักหนี้เกษตรกร ให้หยุดจ่ายเงินต้นและ/หรือดอกเบี้ยในช่วงเวลาหนึ่ง เพื่อให้เกษตรกรสามารถเลื่อนระยะเวลาการชำระหนี้ออกไปในอนาคตได้ นโยบายลักษณะนี้ตั้งใจช่วยให้เกษตรกรมีค่าใช้จ่ายน้อยลงในช่วงระยะเวลาหนึ่ง มีเงินออมมากขึ้นพอสำหรับการลงทุนรอบใหม่ จนสร้างผลตอบแทนพอที่จะชำระหนี้และหลุดจากวงจรหนี้ได้ในที่สุด

พรรคการเมืองหนึ่งที่มีนโยบายพักหนี้เกษตรกรคือพรรคเพื่อไทย ซึ่งกำหนดว่าจะพักหนี้เกษตรกรเป็นระยะเวลา 3 ปี[4]Voice TV. (14 มีนาคม 2023). LIVE! พรรคเพื่อไทย แถลงทลายหนี้ 4 กอง หนี้ประเทศ-เกษตรกร-SME-นอกระบบ โดย ดร.เผ่าภูมิ โรจนสกุล [วิดีโอ]. ยูทูป. https://www.youtube.com/watch?v=85hotkzGT2M โดยพรรคยังไม่ได้ระบุรายละเอียดมากนักว่า จะเลือกพักหนี้เกษตรกรกลุ่มใด กำหนดเพดานหนี้ที่สามารถพักได้สูงสุดต่อคนที่เท่าไหร่ ครอบคลุมสินเชื่อจากแหล่งใดบ้าง

ในการดำเนินนโยบายพักหนี้ รัฐบาลต้องจัดสรรงบประมาณเพื่อชดเชยรายได้ของเจ้าหนี้ที่จะต้องเสียไปจากการพักชำระหนี้เกษตรกรเมื่อคำนวณงบประมาณที่ภาครัฐต้องชดเชยแก่เจ้าหนี้ โดยคาดการณ์จากปริมาณสินเชื่อของเกษตรกรในธนาคารเพื่อการเกษตรและสหกรณ์การเกษตร (ธกส.)[5]งบการเงินธนาคารเพื่อการเกษตรและสหกรณ์การเกษตร ไตรมาส 1/2022 ซึ่งมีมูลค่ารวม 1.5 ล้านล้านบาท โดยมีอัตราดอกเบี้ยที่เกษตรกรต้องจ่ายประมาณ 2–4% ต่อปี[6]101 PUB อ้างอิงดอกเบี้ยจากการปล่อยสินเชื่อของ ธกส. ที่มักจะเป็นสินเชื่อที่ดอกเบี้ยต่ำ (soft loan) ตามนโยบายของภาครัฐ … Continue reading หากรัฐต้องการพักหนี้และช่วยเหลือภาระดอกเบี้ยให้เกษตรกรชั่วคราว โดยให้สิทธิแก่ทุกคนอัตโนมัติอย่างไม่มีเพดานวงเงิน รัฐจะต้องจัดสรรเงินชดเชยแก่ ธกส. 30,000–60,000 ล้านบาทต่อปี (ภาพที่ 1)

ที่มา: 101 PUB คำนวณจากข้อมูลของสำนักงบประมาณ

หมายเหตุ: งบประมาณรวมถึงภาระดอกเบี้ยพันธบัตรเฉลี่ย 2.5% จากการกู้เงินเพื่อดำเนินการ

การเข้าถึงสินเชื่อในระบบ ตลอดจนการช่วยเหลือด้วยการพักหนี้อย่างไม่มีวงเงินกำหนด ก็จะมีลักษณะเหลื่อมล้ำ คืออาจช่วยเหลือเกษตรกรที่มีฐานะดีมากกว่ากลุ่มเกษตรกรรายเล็กและเปราะบาง เนื่องจากการเข้าถึงสินเชื่อมักจะขึ้นกับหลักทรัพย์และความสามารถในการสร้างรายได้ จากข้อมูลสำมะโนเกษตรกรของไทยปี 2013 ซึ่งเป็นการสำรวจเกษตรกรขนาดใหญ่ที่เผยแพร่ล่าสุด ชี้ว่ากลุ่มเกษตรกรที่มีพื้นที่เพาะปลูกมากที่สุด 20% แรก มีหนี้ในระบบประมาณ 120,000 บาท ส่วนกลุ่มเกษตรกรที่มีพื้นที่เพาะปลูกน้อยที่สุด 20% มีหนี้ในระบบประมาณ 50,000 บาท[7]101 PUB ใช้ข้อมูลสำมะโนการเกษตรของสำนักงานสถิติแห่งชาติ (2013) ในการวิเคราะห์ โดยกำหนดให้ปริมาณที่ดินรวมของเกษตรกรเป็นตัวแทน (proxy) … Continue reading

แม้ว่านโยบายพักหนี้เกษตรกรอาจช่วยให้เกษตรกรหลุดพ้นจากวงจรหนี้ได้ในหลักการ แต่จากงานศึกษาเชิงประจักษ์พบว่า เกษตรกรที่เข้าร่วมโครงการพักหนี้ในช่วงปี 2015-2021 ซึ่งมีทั้งนโยบายที่พักชำระหนี้เฉพาะเงินต้น นโยบายพักชำระเงินต้นหรือลดอัตราดอกเบี้ย และนโยบายพักชำระหนี้ทั้งเงินต้นและดอกเบี้ย สุดท้ายมีหนี้สินเพิ่มขึ้นเฉลี่ย 3-4% ต่อปี และหากเกษตรกรสามารถพักหนี้ได้หลายบัญชีหรือได้รับระยะเวลาพักหนี้นาน ก็จะยิ่งทำให้เกษตรกรสร้างหนี้สินเพิ่มขึ้นเร็วกว่าเดิม สำหรับผลกระทบต่อการชำระหนี้ แม้เกษตรกรที่ได้รับการพักชำระหนี้ 1 ปี จะสามารถชำระหนี้ได้ตรงต่อเวลามากขึ้นเนื่องจากมีภาระค่าใช้จ่ายลดลง แต่ในทางกลับกัน หากเกษตรกรได้รับการพักชำระหนี้ 3-4 ปี จะมีโอกาสผิดนัดชำระหนี้เพิ่มขึ้น นอกจากนี้ นโยบายพักชำระหนี้ยังไม่ได้ช่วยเพิ่มปริมาณการออมและพื้นที่เพาะปลูกของเกษตรกรที่เข้าร่วมโครงการแต่อย่างใด[8]Ratanavararak, L., & Chantarat, S. “Do Agricultural Debt Moratoriums Help or Hurt? The Heterogenous Impacts on Rural Households in Thailand.” PIER Discussion Paper, no. 195. https://www.pier.or.th/dp/195/.

นอกจากนโยบายพักหนี้เกษตรกรแล้ว ยังมีอีกหนึ่งแนวนโยบายคล้ายคลึงกันที่ถูกพูดถึงบ่อยคือ การ ‘พักหนี้วิสาหกิจขนาดกลางและขนาดย่อม (SME) ที่เกิดขึ้นช่วงการแพร่ระบาดของโควิด-19’ ซึ่งหวังช่วยให้ SME ที่มีหนี้เสียในช่วงโควิดได้มีภาระการชำระหนี้ลดลง ทำให้สามารถกลับมาฟื้นฟูกิจการและมีเงินชำระหนี้ที่ได้ก่อไว้ ซึ่งแม้นโยบายพักหนี้ SME จะมีความหวังดีเหมือนนโยบายพักหนี้เกษตรกร แต่ก็อาจได้ผลน้อยหรือได้ผลในทางตรงข้ามเฉกเช่นกรณีการพักหนี้เกษตรกร

แนวนโยบายที่ 2: นโยบายพักหนี้ครัวเรือน หยุดต้น ปลอดดอก รายจ่ายรัฐโป่ง

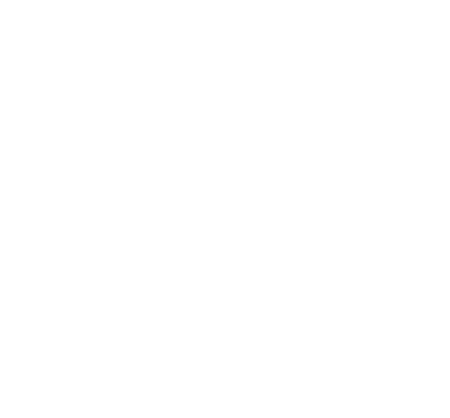

ในปัจจุบัน ประเทศไทยมีจำนวนผู้เป็นหนี้ราว 25 ล้านคน ซึ่งมีหนี้สินโดยเฉลี่ยราว 5–6 แสนบาทต่อคน[9]ลัทธพร รัตนวรารักษ์ และโสมรัตน์ จันทรัตน์. “หนี้ครัวเรือนไทย วิกฤตแค่ไหน ทำไมไม่ควรมองข้าม?.” เมษายน 6, 2023. https://www.pier.or.th/blog/2023/0202/. เมื่อพิจารณาโครงสร้างหนี้ครัวเรือนในระบบปัจจุบันจากข้อมูลปริมาณหนี้ในระบบ ทั้งหมด 15.4 ล้านล้านบาท[10]101 PUB รวมข้อมูลจากธนาคารแห่งประเทศไทย ไตรมาส 4/2022 แต่เนื่องจากข้อมูลของ ธปท. ยังไม่ได้รวมหนี้ในระบบอื่น เช่น … Continue reading ส่วนใหญ่คือสินเชื่อที่อยู่อาศัยร้อยละ 34.4 รองลงมาคือสินเชื่อเพื่ออุปโภคหรือบริโภคร้อยละ 27.5 ตามมาด้วยสินเชื่อเพื่อทำธุรกิจ และยานพาหนะ ร้อยละ 17.6 และ 11.7 ตามลำดับ โดยสินเชื่อแต่ละประเภทมีอัตราดอกเบี้ยที่แตกต่างกัน (ตารางที่ 1)

| ประเภทสินเชื่อ | สัดส่วนต่อหนี้ในระบบทั้งหมด | อัตราดอกเบี้ยสินเชื่อเฉลี่ย |

| ที่อยู่อาศัย | 34.4% | 3.0% |

| อุปโภค/บริโภค | 27.5% | 16.8% |

| ทำธุรกิจ | 17.6% | 16.2% |

| ซื้อ/เช่ายานพาหนะ | 11.7% | 6.0% |

| การศึกษา | 3.4% | 1.0% |

| อื่นๆ | 5.3% | 5.0% |

| อัตราดอกเบี้ยสินเชื่อทั้งหมดโดยเฉลี่ย | 9.5% |

ที่มา: 101 PUB รวบรวมและคำนวณจากข้อมูลของธนาคารแห่งประเทศไทย กองทุนให้กู้ยืมเพื่อการศึกษา ธนาคารกสิกรไทย ธนาคารกรุงเทพ ธนาคารกรุงไทย ธนาคารไทยพาณิชย์ และธนาคารทหารไทย

หมายเหตุ: ดอกเบี้ยสินเชื่ออุปโภค/บริโภคและสินเชื่อเพื่อทำธุรกิจคือ เพดานดอกเบี้ยสูงสุดกรณีที่ไม่มีการค้ำประกันและเป็นธุรกิจขนาดกลางและเล็ก ส่วนดอกเบี้ยสินเชื่อประเภทอื่นคือ ดอกเบี้ยทั่วไปของสินเชื่อประเภทนั้นๆ

หนึ่งในนโยบายแก้หนี้ครัวเรือนที่ถูกพูดถึงมากที่สุดในการเลือกตั้งปี 2023 คือนโยบายพักหนี้ทั้งเงินต้นและดอกเบี้ยแก่หนี้ครัวเรือนในระบบ นโยบายพักหนี้กรณีนี้มีขนาดใหญ่กว่านโยบายพักหนี้เกษตรกรเป็นอย่างมาก อีกทั้งอัตราดอกเบี้ยสินเชื่อทั่วไปก็สูงกว่าสินเชื่อเกษตรกร โดยเฉพาะอัตราดอกเบี้ยของสินเชื่อเพื่อการอุปโภคหรือบริโภค ดังนั้นภาระทางการคลังที่เกิดขึ้นจากแนวนโยบายนี้ย่อมมีปริมาณที่สูงกว่าแนวนโยบายพักหนี้เกษตรกรเป็นอย่างมาก

นโยบายพักชำระหนี้ครัวเรือนที่ถูกพูดถึงมากที่สุดเป็นข้อเสนอของพรรคภูมิใจไทย ภายใต้ชื่อ ‘พักหนี้ 3 ปี หยุดต้น ปลอดดอกคนละไม่เกิน 1 ล้านบาท’ ซึ่งเป็นการพักหนี้รายคน โดยกำหนดเพดานวงเงินเข้าโครงการไม่เกินคนละ 1 ล้านบาท เป็นระยะเวลา 3 ปี ครอบคลุมทั้งสินเชื่อจากธนาคารพาณิชย์ สถาบันการเงิน สหกรณ์ กองทุนเงินให้กู้ยืมเพื่อการศึกษา (กยศ.) กองทุนหมู่บ้าน บัตรเครดิต ไฟแนนซ์ และลีซซิ่ง[11]อ่านเพิ่มเติม https://bhumjaithai.com/policy/80677 อย่างไรก็ตาม อาจมีพรรคการเมืองอื่นนำเสนอการพักหนี้ครัวเรือนอีกได้ในอนาคต

เนื่องจากข้อมูลรายละเอียดที่เกี่ยวกับหนี้สินรายบุคคลยังมีข้อจำกัดในการเข้าถึง 101 PUB จึงจำลองความเป็นได้ของภาระงบประมาณที่ใช้ในแต่ละกรณี ซึ่งมีเงื่อนไขในการคำนวณดังนี้

- ปริมาณหนี้เฉลี่ยที่แต่ละคนจะนำเข้าโครงการพักหนี้ แบ่งเป็น 3 ระดับย่อยคือ 150,000 บาท/คน 350,000 บาท/คน และ 550,000 บาท/คน ในกรณีหนี้เฉลี่ยรายคนน้อยที่สุดอาจเกิดขึ้นได้เพราะคนที่มีหนี้ไม่เกิน 1 ล้านบาท ไม่กู้เงินเพิ่มเพื่อหวังพักหนี้ ส่วนคนที่มีหนี้ไม่เกิน 1 ล้านบาทสามารถพักหนี้ได้เพียง 1 ล้านบาท ทำให้หนี้เฉลี่ยรายคนที่เข้าโครงการพักหนี้ไม่สูง ในกรณีหนี้เฉลี่ยรายคนสูงสุด (550,000 บาท/คน) อาจเกิดจากคนกู้เงินเพิ่มเพื่อใช้สิทธิ์พักหนี้ให้ได้มากที่สุด หรืออาจมีนโยบายของพรรคใดที่เสนอเพิ่มเติมโดยผ่อนคลายเพดานวงเงิน

- ดอกเบี้ยเฉลี่ยของสินเชื่อที่เข้าโครงการพักหนี้ แบ่งเป็น 3 ระดับคือร้อยละ 9, 12, และ 15 ต่อปี ในกรณีดอกเบี้ยสินเชื่อน้อยที่สุด (ร้อยละ 9) อาจเกิดขึ้นได้ถ้าคนที่พักหนี้ไม่ปรับโครงสร้างหนี้ตัวเองจากเดิม ส่วนกรณีดอกเบี้ยสินเชื่อสูงที่สุด (ร้อยละ 15) อาจเกิดขึ้นเมื่อคนที่พักหนี้ เลือกพักหนี้ที่มีดอกเบี้ยสูง เพื่อลดภาระการชำระหนี้ในระหว่างพักหนี้ให้ได้มากที่สุด

ในกรณีที่มีหนี้เข้าโครงการน้อย (เฉลี่ย 150,000 บาท/คน) และดอกเบี้ยเป็นไปตามค่าเฉลี่ยของดอกเบี้ยสินเชื่อปัจจุบัน (ร้อยละ 9) รัฐจะต้องชดเชยดอกเบี้ยแก่เจ้าหนี้ปีละ 345,938 ล้านบาท คิดเป็น 13.9% ของรายรับของรัฐบาล[12]สำนักงบประมาณ. (2022). เอกสารงบประมาณฉบับที่ 2 งบประมาณรายรับ ประจำปีงบประมาณ พ.ศ.2566. ในกรณีที่มีหนี้เข้าโครงการปานกลาง (เฉลี่ย 350,000 บาท/คน) และมีเฉพาะคนบางส่วนที่เลือกพักหนี้ดอกเบี้ยสูงแทนหนี้ดอกเบี้ยต่ำ (ร้อยละ 12) รัฐจะต้องชดเชยดอกเบี้ยแก่เจ้าหนี้รวมกับจ่ายผลตอบแทนพันธบัตรเพื่อกู้เงินมาดำเนินนโยบายปีละ 1,076,250 ล้านบาท คิดเป็น 43.2% ของรายรับของรัฐบาล ส่วนกรณีที่มีหนี้เข้าโครงการมาก (เฉลี่ย 550,000 บาท/คน) และมีคนจำนวนมากเลือกพักหนี้ที่ดอกเบี้ยสูงเพื่อที่จะได้ใช้สิทธิ์การพักหนี้ให้มากที่สุด รัฐอาจต้องต้องจัดสรรงบประมาณมากถึง 2,114,063 ล้านบาท คิดเป็น 84.9% ของรายรับรัฐบาล (ภาพที่ 2)

ที่มา: 101PUB คำนวณจากข้อมูลของธนาคารพาณิชย์, สำนักบริหารหนี้สาธารณะ, ลัทธพรและโสมรัศมิ์ (2023), ธนาคารแห่งประเทศไทย, กองทุนให้เงินกู้ยืมเพื่อการศึกษา, และสำนักงบประมาณ

แนวนโยบายที่ 3: กล้าที่จะยกเลิก ‘แบล็กลิสต์เครดิตบูโร’ ที่ไม่มีอยู่จริง

นโยบายแก้ปัญหาหนี้ครัวเรือนอีกทางหนึ่งที่ถูกหาเสียง คือ การยกเลิก ‘แบล็กลิสต์เครดิตบูโร’ พร้อมทั้งรื้อระบบการให้สินเชื่อ โดยเฉพาะพรรคชาติพัฒนากล้า โดยมีเป้าหมายให้คนเข้าถึงสินเชื่อในระบบได้มากขึ้น ไม่จำเป็นต้องไปกู้เงินนอกระบบซึ่งมีอัตราดอกเบี้ยเงินกู้สูงกว่ามาก

ในรายละเอียด ข้อเสนอนี้ต้องการยกเลิกระบบ ‘แบล็กลิสต์’ ของเครดิตบูโร ที่ทำให้ผู้ขอกู้ถูกปฏิเสธสินเชื่อ แล้วปรับระบบการประเมินสินเชื่อโดยใช้ข้อมูลทางเลือก (alternative data) ร่วมด้วย เช่น รายได้ของผู้กู้ รูปแบบการใช้จ่ายเงิน ประวัติการจ่ายค่าน้ำ ค่าไฟฟ้า ค่าโทรศัพท์ เป็นต้น อีกทั้งยังเสนอให้เครดิตบูโรต้องปรับเปลี่ยนการรายงานข้อมูลเป็นคะแนนเครดิต (credit score) แทนการรายงานแบบเดิมที่มีเพียงประวัติการชำระหนี้ ทำให้ผู้ที่เคยมีประวัติเสีย (ผิดนัดชำระหนี้) อาทิ ผู้ขาดรายได้ในช่วงวิกฤติเศรษฐกิจจนต้องถูก ‘แบล็กลิสต์’ ไม่สามารถเข้าถึงสินเชื่อในระบบได้ ทั้งที่ในปัจจุบันอาจมีรายได้และความสามารถในการชำระหนี้กลับคืนมาแล้ว[13]กิตติรัตน์ ณ ระนอง, ศิริกัญญา ตันสกุล, อรรถวิชช์ สุวรรณภักดี, สุพันธุ์ มงคลสุธี, ชาญกฤช เดชวิทักษ์, วินท์ สุธีรชัย, โสมรัศมิ์ จันทรัตน์, และ … Continue reading

อย่างไรก็ตาม ในความเป็นจริง บริษัท ข้อมูลเครดิตแห่งชาติ จำกัด กลับไม่มีการรายงานหรือจัดทำข้อมูล ‘แบล็กลิสต์’ ดังที่พรรคชาติพัฒนากล้าระบุไว้ หากแต่มีเพียงข้อมูลด้านสินเชื่อของผู้กู้ เช่น ประวัติการชำระหนี้ วงเงินที่ได้รับอนุมัติและวงเงินที่ใช้ไป สถานะของบัญชีสินเชื่อ เป็นต้น โดยสิ่งที่ใกล้เคียงคำว่า ‘แบล็กลิสต์’ มากที่สุดคือประวัติการผิดชำระหนี้ที่ผ่านมาเท่านั้น นอกจากนี้ เครดิตบูโรยังมีการจัดทำและรายงานข้อมูลเป็นคะแนนเครดิตอยู่แล้ว[14]บริษัท ข้อมูลเครดิตแห่งชาติ จำกัด

สิ่งเดียวจากข้อเสนอของพรรคชาติพัฒนากล้าที่สามารถนำไปใช้ต่อยอดได้ คือการเพิ่มข้อมูลทางเลือกเข้าไปในระบบฐานข้อมูลของเครดิตบูโร ซึ่งถือเป็นส่วนที่ช่วยคนจำนวนมากให้มีข้อมูลในระบบการประเมินสินเชื่อได้ ภายใต้สังคมที่มีแรงงานหรือธุรกิจนอกระบบมากกว่าครึ่งในปัจจุบัน

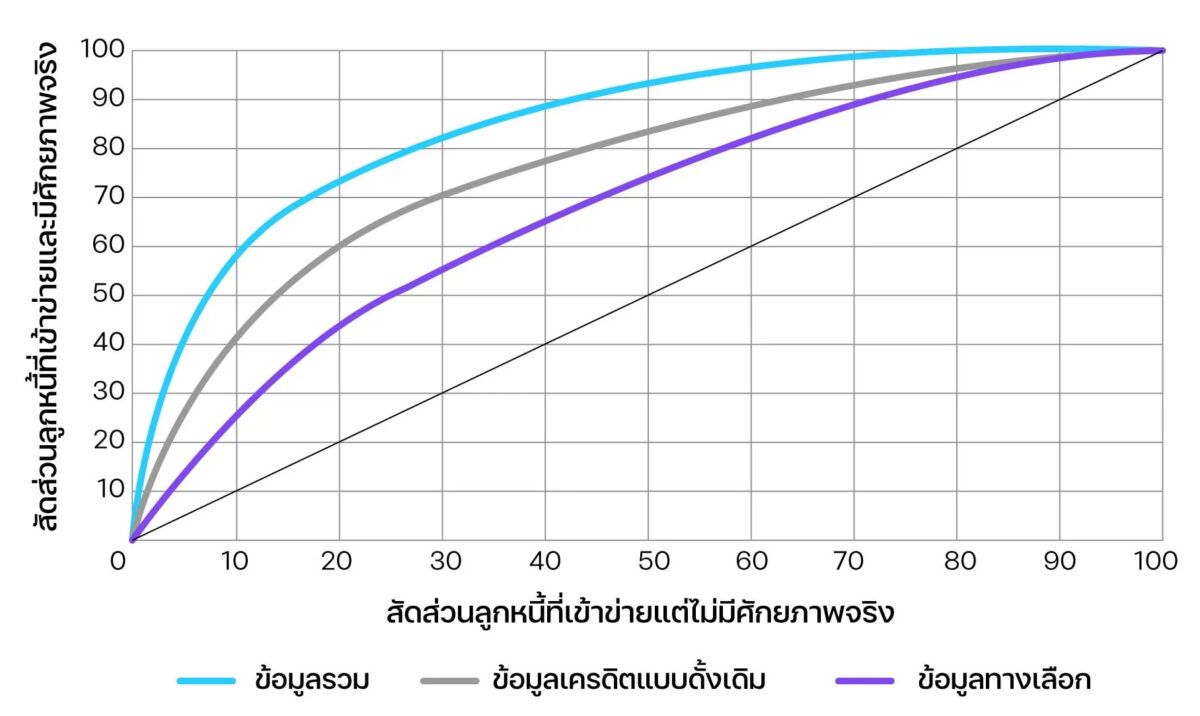

อย่างไรก็ดี ข้อมูลเชิงประจักษ์ที่ดำเนินงานในต่างประเทศพบว่า การใช้ข้อมูลทางเลือก (alternative data) ในการประเมินคะแนนเครดิตของผู้กู้เพียงทางเดียวจะได้ผลลัพธ์ที่แม่นยำน้อยกว่าผลจากข้อมูลเครดิตแบบดั้งเดิม (traditional data) แต่หากผู้ประเมินสามารถนำชุดข้อมูลทั้งสองมารวมกัน (combined data) จะได้ผลลัพธ์การประเมินความน่าเชื่อถือที่แม่นยำที่สุด กล่าวคือการประเมินความน่าเชื่อถือด้วยชุดข้อมูลรวมจะช่วยให้ผู้ปล่อยกู้สามารถเลือกปล่อยสินเชื่อให้แก่ลูกหนี้ได้แม่นยำที่สุด[15]“Using Alternative Data in Credit Risk Modelling.” FICO Blog. February 1, 2022. https://www.fico.com/blogs/using-alternative-data-credit-risk-modelling. (ภาพที่ 3)

ที่มา: FICO Blog

การมุ่งแก้ไขที่จะรื้อระบบสินเชื่อด้วยความหวังดีที่จะให้ประชาชนได้มีโอกาสเข้าถึงสินเชื่อในระบบมากขึ้นนี้ จำเป็นต้องดำเนินการด้วยความระมัดระวัง เพราะหากรื้อระบบสินเชื่อโดยการลดความสำคัญของประวัติการชำระหนี้ จะทำให้การประเมินความน่าเชื่อถือของผู้กู้ได้ไม่แม่นยำ อีกทั้งยังทำให้ลูกหนี้ได้รับผลเสียน้อยลงเมื่อเบี้ยวหนี้ และถ้ามีการเบี้ยวหนี้เพิ่มมากขึ้นกอปรกับผู้ปล่อยกู้ไม่สามารถประเมินความน่าเชื่อถือได้อย่างแม่นยำ ผู้ปล่อยกู้ก็ย่อมปรับขึ้นอัตราดอกเบี้ยเพื่อชดเชยความเสี่ยงที่จะถูกเบี้ยวหนี้เพิ่มขึ้น พร้อมทั้งเลือกปล่อยกู้น้อยลงด้วยความหวาดระแวง ทำให้ท้ายที่สุด โอกาสในการเข้าถึงสินเชื่อในระบบลดลง แทนที่จะเพิ่มขึ้นดังที่หวังไว้

เพื่อที่จะเพิ่มโอกาสการเข้าถึงสินเชื่อในระบบได้อย่างมีประสิทธิผล แนวนโยบายที่ควรทำนั้นไม่ใช่การลดความสำคัญของประวัติการชำระหนี้ หากแต่เป็นการเพิ่มข้อมูลในระบบให้มากขึ้น ซึ่งต้องเพิ่มทั้งความครอบคลุมของคน ระยะเวลาของข้อมูล และประเภทข้อมูลที่ใช้ เพื่อช่วยให้ผู้ปล่อยกู้สามารถเข้าใจสถานการณ์ของผู้กู้และประเมินสินเชื่อได้อย่างแม่นยำยิ่งขึ้น

นอกจากระบบข้อมูลแล้ว การเพิ่มการแข่งขันในระบบการเงินโดยรวมก็เป็นเรื่องสำคัญไม่แพ้กัน โดยการเพิ่มจำนวนผู้ให้บริการด้านการเงิน พร้อมทั้งส่งเสริมให้มีบริการสินเชื่อที่หลากหลายและสะท้อนตามความเสี่ยงของผู้กู้ จะช่วยเพิ่มความแข่งขันในระบบการเงินและช่วยเพิ่มโอกาสการเข้าถึงสินเชื่อให้แก่ผู้ที่มีศักยภาพแต่เดิมไม่สามารถเข้าถึงสินเชื่อได้

ที่มา: 101 PUB รวบรวมจากข้อมูลของบริษัท ข้อมูลเครดิตแห่งชาติ จำกัด

เสนอนโยบายแก้ปัญหาหนี้ แต่อาจสร้างปัญหาใหม่แทน…

ปัญหาหนี้ครัวเรือนไทยในขณะนี้เป็นเรื่องที่น่ากังวลใจ และควรมีแนวทางบริหารจัดการโดยเร่งด่วน ซึ่งเป็นเรื่องดีที่หลายพรรคการเมืองให้ความสนใจและทำให้มีข้อเสนอแนะจำนวนมากให้ได้วิเคราะห์และตัดสินใจกัน

อย่างไรก็ดี แนวนโยบายเหล่านี้อาจก่อให้เกิดปัญหาใหม่ตามมา อาทิ ปัญหาด้านภาระทางการคลังที่จะเกิดขึ้นหากรัฐบาลเลือกรับภาระหนี้ภาคครัวเรือนแทนประชาชน และปัญหาด้านประสิทธิภาพในการจัดสรรทรัพยากรของระบบการเงิน ตลอดจนการบั่นทอนเสถียรภาพระบบการเงินและการคลังไทย อาจกลายเป็นการกระทำที่ได้ไม่คุ้มเสีย

เพื่อที่จะแก้ไขปัญหาหนี้ครัวเรือนไทยที่เปรียบเสมือนระเบิดเวลารอทำร้ายระบบเศรษฐกิจไทย แนวนโยบายที่จะนำมาใช้ควรต้องคำนึงถึงผลลัพธ์เชิงประจักษ์ที่จะเกิดขึ้นตามมาด้วยเช่นกัน นอกจากนี้ การทำงานบนฐานของชุดข้อมูลความรู้ก็เป็นสิ่งสำคัญไม่แพ้กัน เพราะหากไร้ซึ่งชุดข้อมูลความรู้ ก็ไม่อาจที่จะเข้าใจถึงสถานการณ์และผลกระทบที่ตามมาจากการกระทำนั้นๆ ได้

| ↑1 | ธนาคารแห่งประเทศไทย. เงินให้กู้ยืมแก่ภาคครัวเรือน. สถิติเศรษฐกิจการเงิน. 2023. |

|---|---|

| ↑2 | ลัทธพร รัตนวรารักษ์ และโสมรัตน์ จันทรัตน์. “หนี้ครัวเรือนไทย วิกฤตแค่ไหน ทำไมไม่ควรมองข้าม?.”เมษายน 6, 2023. https://www.pier.or.th/blog/2023/0202/. |

| ↑3 | โสมรัตน์ จันทรัตน์, ลัทธพร รัตนวรารักษ์ และชญานี ชวะโนทย์. (2022). “กับดับหนี้ กับการพัฒนาเศรษฐกิจการเงินฐานราก.”เมษายน 8, 2023. https://www.pier.or.th/abridged/2022/15/. |

| ↑4 | Voice TV. (14 มีนาคม 2023). LIVE! พรรคเพื่อไทย แถลงทลายหนี้ 4 กอง หนี้ประเทศ-เกษตรกร-SME-นอกระบบ โดย ดร.เผ่าภูมิ โรจนสกุล [วิดีโอ]. ยูทูป. https://www.youtube.com/watch?v=85hotkzGT2M |

| ↑5 | งบการเงินธนาคารเพื่อการเกษตรและสหกรณ์การเกษตร ไตรมาส 1/2022 |

| ↑6 | 101 PUB อ้างอิงดอกเบี้ยจากการปล่อยสินเชื่อของ ธกส. ที่มักจะเป็นสินเชื่อที่ดอกเบี้ยต่ำ (soft loan) ตามนโยบายของภาครัฐ ที่ตามปกติแล้วภาครัฐจะอุดหนุนดอกเบี้ยบางส่วนแก่เกษตรกรด้วย เช่น อัตราดอกเบี้ยเงินกู้เกษตรกรเดิม 5% ภาครัฐอาจอุดหนุนโดยจ่ายดอกเบี้ยให้ 3% และอีก 2% เกษตรกรที่ขอกู้ต้องชำระด้วยตนเอง ดังนั้นหากรัฐจะพักหนี้และดอกเบี้ยของเกษตรกร ก็จะเป็นจ่ายอัตราดอกเบี้ยแก่ ธกส. แทนเกษตรกรที่พักหนี้ |

| ↑7 | 101 PUB ใช้ข้อมูลสำมะโนการเกษตรของสำนักงานสถิติแห่งชาติ (2013) ในการวิเคราะห์ โดยกำหนดให้ปริมาณที่ดินรวมของเกษตรกรเป็นตัวแทน (proxy) ของฐานะทางเศรษฐกิจของเกษตรกร ส่วนหนี้ในระบบ 101 PUB รวมสินเชื่อจากสถาบันการเงินต่างๆ สหกรณ์ กลุ่มเกษตรกร กองทุนหมู่บ้าน และหน่วยงานราชการอื่นๆ |

| ↑8 | Ratanavararak, L., & Chantarat, S. “Do Agricultural Debt Moratoriums Help or Hurt? The Heterogenous Impacts on Rural Households in Thailand.” PIER Discussion Paper, no. 195. https://www.pier.or.th/dp/195/. |

| ↑9 | ลัทธพร รัตนวรารักษ์ และโสมรัตน์ จันทรัตน์. “หนี้ครัวเรือนไทย วิกฤตแค่ไหน ทำไมไม่ควรมองข้าม?.” เมษายน 6, 2023. https://www.pier.or.th/blog/2023/0202/. |

| ↑10 | 101 PUB รวมข้อมูลจากธนาคารแห่งประเทศไทย ไตรมาส 4/2022 แต่เนื่องจากข้อมูลของ ธปท. ยังไม่ได้รวมหนี้ในระบบอื่น เช่น สินเชื่อเพื่อการศึกษาของกองทุนให้กู้ยืมเพื่อการศึกษา (กยศ.) สินเชื่อจากกองทุนหมู่บ้าน เป็นต้น 101 PUB จึงนำปริมาณสินเชื่อของ กยศ. มารวมด้วย |

| ↑11 | อ่านเพิ่มเติม https://bhumjaithai.com/policy/80677 |

| ↑12 | สำนักงบประมาณ. (2022). เอกสารงบประมาณฉบับที่ 2 งบประมาณรายรับ ประจำปีงบประมาณ พ.ศ.2566. |

| ↑13 | กิตติรัตน์ ณ ระนอง, ศิริกัญญา ตันสกุล, อรรถวิชช์ สุวรรณภักดี, สุพันธุ์ มงคลสุธี, ชาญกฤช เดชวิทักษ์, วินท์ สุธีรชัย, โสมรัศมิ์ จันทรัตน์, และ อภิรักษ์ หาญพิชิตวณิชย์. “ศึกประชันวิสัยทัศน์ “นโยบายด้านเศรษฐกิจ”.” ตอบโจทย์ #เลือกอนาคตไทย. กรุงเทพมหานคร: Thai PBS, เมษายน 2023. กรณ์ จาติกวณิช, ชุติมา พึ่งความสุข, และ วีระ ธีรภัทร. “The Special: คุยกับ “ชาติพัฒนากล้า”.” ฟังหูไว้หู. กรุงเทพมหานคร: 9 MCOT HD, มีนาคม 2023. |

| ↑14 | บริษัท ข้อมูลเครดิตแห่งชาติ จำกัด |

| ↑15 | “Using Alternative Data in Credit Risk Modelling.” FICO Blog. February 1, 2022. https://www.fico.com/blogs/using-alternative-data-credit-risk-modelling. |